很多民眾其實不知道,他們自己對於景氣到底是在擴張還是在衰退,是毫無靈敏度的。第一個主因是由於我們一般人是用直覺來感受現在經濟的景氣循環,另一種就是我們經常受到媒體報導的影響,最後就是由於公眾喜歡關注那些相當落後的經濟數據,例如GDP、失業率等等...只因為這些經濟數據相當簡單易懂。

所以,通常股票市場或是房地產市場大幅上揚的時候,民眾會出現財富效應,認為經濟正在擴張。當報章媒體都在廣播說企業對於未來盈餘多麼樂觀的時候,這時候民眾也會認為景氣不錯,或是當失業率大幅下跌的之後,民眾會感受到景氣已經好轉。

但用這些直覺式的感受,會落後於真正的經濟運作短則好幾個月,甚至可以長到落後一、兩年。你或許會對我這套論點有所質疑,但話說回來,如果大眾真的可以敏感的察覺經濟衰退或是復甦,為何大眾不能總是把握每個最佳而且牢靠的投資機會?

由於民眾對於景氣循環的直覺十分不準確,所以有些人就會認為中央銀行寬鬆貨幣最終導致衰退,又或是中央銀行緊縮貨幣也會導致衰退等等,產生了不少奇怪的個人式的經濟論點。

這邊要舉的其中一個的例子就是:失業率。

我們知道當景氣擴張的時候失業率會下降,當景氣衰退時期失業率會大幅上升。這個邏輯是正確的,但是漏了真實就業市場的考量。一般來說,當景氣剛開始出現遲緩的時候,企業主並不會馬上裁員,企業通常會先觀望,先撐一段時間(數個月)以後企業無法維持營收與獲利之後,就會開始裁員,並且需要支付大量的資遣費。而當企業度過寒冬之後,景氣剛開始出現回暖,這時候企業也不會貿然增加員工,而是先開始增加工時,等到真的確定營收與訂單之後才會開始進行人才招募。

但是人才招募的時候,企業與員工並不是一瞬間就可以成功媒合工作,企業東挑西選,員工挑三揀四,因此,勞動與就業市場不是一種非常有效率,可以像金融市場一樣具有馬上恢復的特質。

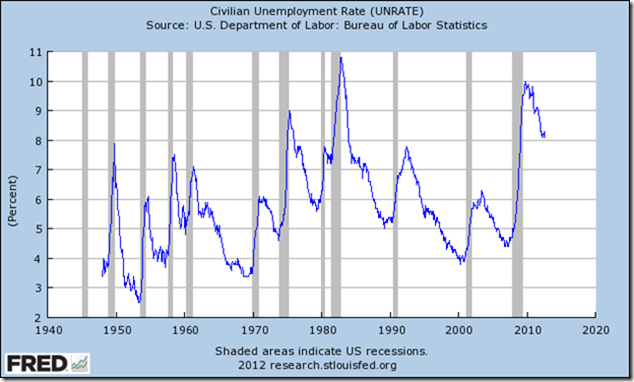

圖、美國失業率與景氣衰退關係

(資料來源:FRED)

我做了一項統計一九四八年以來,美國這十一次從一開始進入衰退之後到該波景氣循環失業率最高點平均為一五‧五四個月。也就是說通常經濟才開始出現衰退之後,失業率要經過十五個月才會達到最高峰,這時候被稱作無就業復甦。而我們也可以從歷史數據觀察到,美國失業率是隨著景氣循環而大幅度的波動而且在脫離衰退後好幾個月或好幾個季度,失業率才有辦法回到一個可以接受的水準。我再做了一項統計,如果美國的自然失業率為六%,每次脫離衰退之後美國要花多久才可以由失業率高峰回到六%以下的水準呢?答案是平均二十二個月!

至此,你大抵上可以知道為何一般民眾對於就業復甦那麼的冷感了。