在台灣最常見到的貨幣謬論,來自於台灣特有的外匯存底學派,也是那些專家琅琅上口的:「台灣經濟問題最重要的根源來自於央行,央行的問題來自於台幣兌美元阻升不阻貶,導致外匯存底增加,使得貨幣浮濫,導致通貨膨脹。」因為沒有人去研究實際數據,表面上聽起來完美無缺,但是裡面充滿了先設靶再射飛鏢以偏概全的成見。

你可以真的去問問那些支持外匯存底與貨幣浮濫的民眾,你問他們或是問自己,怎麼知道央行貨幣浮濫的?他們會告訴你XX說的,或是電視專家說的,或是報章媒體跟書籍說的,但是沒有人會說是自己研究的,這就是人云亦云的跡證。民眾沒有真的去看數據,或是去理解數據,而是一直聽那些專家或意見領袖的說法,變成拿名氣去誤導民眾。我曾在2012年到2013年之間撰寫不少反面證據的文章,後來我的孩子出生,我就懶得寫了,多年之後,誤解越滾越大,大到已經變成全民共識了。

我在前一篇文章寫說,新台幣兌美元根本沒有阻升不阻貶,新台幣明明就是跟隨區域匯率浮動,還拿出新台幣跟亞元指數連動的證據,光是這點假設前提的錯誤,民眾應該自我懷疑過去的論點是不是出了什麼錯誤,但居然有人上我FB留言說我眼睛瞎了,我真是訝異民眾執迷不悔的執著力。這更讓我相信,我寫再多類似的文章應該沒有用處,反正我早已經抱持了對牛彈琴的態度,你看後真的完全不懂,其實也沒有關係,一切都不重要。

其他曾經接觸過經濟學的民眾或專業一點的人會說:「你看,新台幣M2大幅增加,這就是貨幣超發的鐵證!」我必須得說,能說得出這句話的人還算是有點水準,因為這些人才是我想要溝通與說服的對象。

我先來講講什麼是貨幣,經濟學家說的貨幣泛指,各種具有交易媒介與支付價值的金融工具,簡單一點的就是你我手邊的鈔票、銀行存款、支票、貨幣基金......等等。所以經濟學家又解釋,有狹義的貨幣M1或是比較廣義的貨幣M2,當然課本裡教的還有M3,台灣的貨幣供給定義分類如下:

M1=通貨淨額+存款貨幣淨額

M1A=通貨淨額+支票存款(包括本票、保付支票、旅行支票)+活期存款

M1B = M1A+活期儲蓄存款

M2 =M1B+準貨幣(包括郵匯局轉存款+定期存款+定期儲蓄存款+外幣存款+外匯存款+外匯信託資金+外幣定期存單)

M3 = M2 + 政府債券

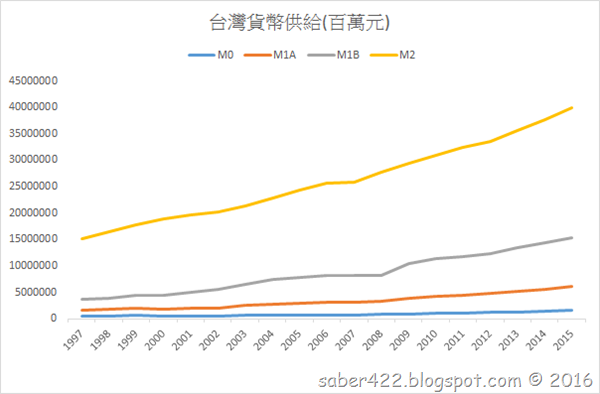

到目前為止,我講的東西了無新意,跟多數專家一模一樣。請給我再一點耐心,因為分歧點就要開始產生了。你記得去問那些告訴你新台幣浮濫超發的專家一個問題:「央行浮濫印鈔,是根據哪個指標?M1還是M2?」相信我,所有的專家都會告訴你要看M2,然後給你看下圖說,你看新台幣廣義貨幣供給暴增,央行就是通貨膨脹的罪惡根源。

圖、台灣貨幣供給量。資料來源統計資訊網

你看看你看看,那個M2呀一直向上不回頭,不就是超發貨幣的鐵證,你不用再幫央行找藉口了。我們再看看圖二,狹義貨幣與廣義貨幣的年增率,你會說:「看吧,狹義貨幣2009年年增率高達20%,M2每年也有5%的貨幣增加量,根本就超過台灣GDP年增率,這就是浮濫的證據。」

圖、台灣貨幣供給年增率。資料來源統計資訊網

內行看門道,外行看熱鬧。問對問題,才是關鍵。真正有思考的人會去想要再三求證,既然大家都說央行超發貨幣,為什麼CPI或通膨指數看不到,而且台灣央行還有12A(低通膨)的國際認證呢?專家說,關鍵在於房價沒有列入CPI,所以央行勝之不武,是靠作弊得到12A的。(歐元區HCPI也是不包含房價)

我先不要吐槽這種有點偏門的解釋。我要講M2的問題,我會馬上問你,那M3呢?你會說:「不知道,沒有人分析過,大家沒有用過,而且央行沒公布,專家也沒有講過,所以,表示沒有用,反正M2就能證明貨幣超發了,為什麼要看M3?」這就太天真了,你以為美國人的課本都是教假的嗎?放一個M3但是沒有用處嗎?

那你就錯了。

最終的貨幣總量是非常重要的,因為M2包含M1,M3包含M2,而不管是M3或是M4(歐系央行),都是經濟學家或央行想要找出的,對總體經濟具有影響力的最終貨幣總數。因為每一塊錢都對經濟有影響,特別是政府債券是銀行之間流通的主要交易媒介,政府債券的交易也反應民間槓桿的擴張或緊縮。所以當經濟學家與貨幣學派說,貨幣會影響通貨膨脹的時候,他們指的是廣義貨幣,而且是終端的廣義貨幣總數。而不是狹義貨幣M1或是廣度只有一半的M2。如何來證明我說的事情呢?其實很簡單,我們來看看國外的數字與實務經驗。

圖、歐元區M3(右紅)與名目GDP(左藍)關係

我先拿上圖歐元區作為第一個範例,你會發現歐元區的M3與名目GDP的趨勢非常接近,但並不是每個國家都會這樣。相對於M2,M3的變動性與名目GDP變動具有較高的相關。就像統計樣本的大數法則,你取用了更多的估計值,自然可以越趨近你想要分析的母體。為什麼選用名目GDP,因為經濟體內如果產生通貨膨脹,會反應在支出與所得的名目值上,因為通貨膨脹反應在總體經濟全部消費的價格裡。(我這樣類比是有漏洞的, 歐元區是剛好傳遞到M3出現停滯,接下來可以看幾個其他國家的樣貌。無論如何,如果貨幣真的超發,一定會反應在名目GDP裡面。)

那我們再來看歐元區M1與名目GDP的關係,當綠線M1暴增的時候,名目GDP還是萎縮的,而且M1只有噴出的走勢,顯然跟M3大不相同。

圖、歐元區狹義貨幣M1(右綠)與名目GDP(左藍)關係

首先,你要理解,M1與M2是包含在M3當中的組成成分(同時還有乘數效應),理論上,M1增加會推動M2,M2增加會推動M3,但是當經濟衰退時期,這個推動力會消失。經濟學上叫做流動性陷阱,或是更專業的術語說貨幣需求無限大,專業名詞的「貨幣需求」可不是你覺得或是我覺得需不需要用鈔票,而是指央行如果要維持總體經濟的名目GDP的趨勢所需要的貨幣需求無限大。

這時候M1推M2,M2推M3這樣的貨幣傳導機轉(transmission mechanism)停頓了,根據現代總體經濟貨幣學派的說法,就是要注入更多的貨幣以刺激總貨幣維持原有的運作,以支撐總體經濟的貨幣迴轉次數(這論述來自於辜朝明,不是我說的)。當然,目的還是為了那句經濟學101的老話,工資的僵固性與商業修改價格成本等等不利價格變動的社會因素。

另一個更通俗的說法,來自於諾貝爾經濟學獎得主保羅克魯曼的著作,他說央行增加貨幣供給的時候,就像在開車在踩油門,油門踩到全滿轉數拉到最高,但不代表車子正在飆車,原因是車子正在爬坡。我們在歐元區的數字可以看到,金融風暴時期M1、M2大量擴增,M3還是下跌了,名目GDP也下滑了。也就是說儘管M1、M2催下去,貨幣總量是下跌的,貨幣總量下跌,所以沒有通貨膨脹,甚至出現通貨緊縮。

也就是說,只看M2就說貨幣增加,然後預期通貨膨脹,這種說法是錯的,而且台灣人犯這樣的錯了可能至少十年以上了。M2這個觀察已經是錯的了,至於再拿M2/GDP的比率來分析,更是錯上加錯。

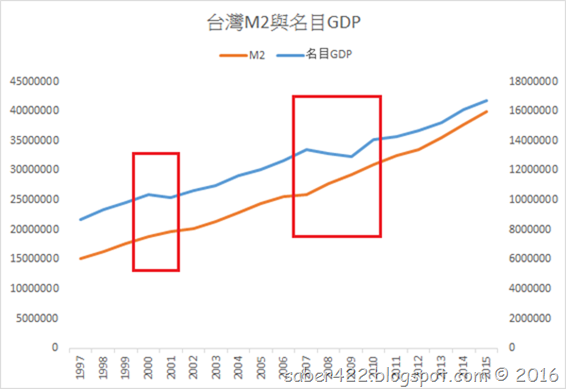

那台灣呢?台灣央行可沒有公布M3,如何知道M3有沒有暴增?除非一筆一筆統計,否則,沒有辦法。我們可以來看名目GDP來猜測M3大概可能會長成什麼樣子。見下圖,2000年網路泡沫時期,儘管M2持續增加,名目GDP還是衰退的,我主觀認為M3的增長力道應該很弱,同樣的,2008至2009年金融風暴時期,M2持續增加,名目GDP還是衰退,我們還是可以合理懷疑貨幣的傳導到了M3漸弱了。如果央行願意放手讓M3出現成長,可能走勢會不大一樣,因為貨幣最終的效應會反應在名目GDP當中。

圖、台灣M2與名目GDP

簡單歸納,學理上貨幣的總量是M3或M4(是的,歐元區與英國都採用了更廣的M4來當作貨幣總量),與通膨息息相關的也是貨幣總量,而不是狹義或是中廣義的貨幣。或者我簡化貨幣的傳導再說一次,是由M1推M2,M2推M3,M3推M4,M4推到不知道哪個Mx,最後會反應在名目GDP當中的通膨裡。為避免誤會,這裡我有個澄清,就是貨幣的傳導,不完全是央行可以主動控制的,它可能到某個貨幣的層級就停止了,貨幣學派最初始的說法,央行應該在衰退時盡力維持貨幣的趨勢,不過貨幣學派大師傅利曼,當時沒有說是哪一個層級的貨幣。總之,台灣人拿M2來指證歷歷說央行創造通膨,是用錯了指標,沒有搞清楚貨幣供給真正的作用。

再來要再舉一個之前提過的例子,以色列的M3與名目GDP,2008年至2009年間,以色列更激進的衝高M3維持了名目GDP的原先軌道,更加激進。另一個比喻,經濟衰退時經濟狀態就像是乾掉的海綿,平常倒10ml會溢出的海綿,變成要倒20ml才能維持原先的溼度,你才可以拿來擦玻璃,不能說20ml是浪費水,因為海綿比平常更乾燥。

圖、以色列M3與名目GDP

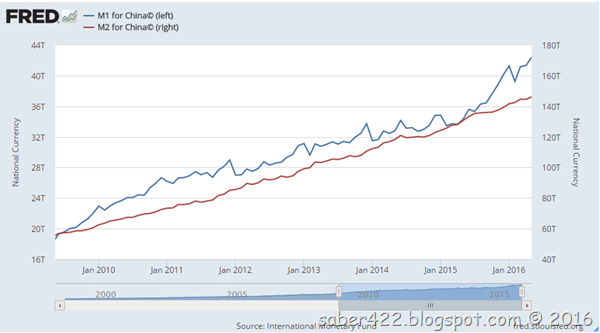

也就是說,台灣外匯存底不管怎麼衝,只要M3與名目GDP保持一定程度的穩定,總體經濟就不會有失控的通貨膨脹,因為M1與M2是M3的組成之一,M3才是全部的貨幣總量,而通貨膨脹會出現在名目GDP與CPI的衡量當中。這也同時點出了另一個事主國,中國,他們這幾個月M1一直衝,才到了M2就停下來了,貨幣傳導出現失效的情形,顯示這個國家正在爬陡峭坡,好像有點衝不上去的感覺,你猜結果會怎樣......?我們可以慢慢等下去。

圖、中國M1(藍)與M2(紅)關係圖

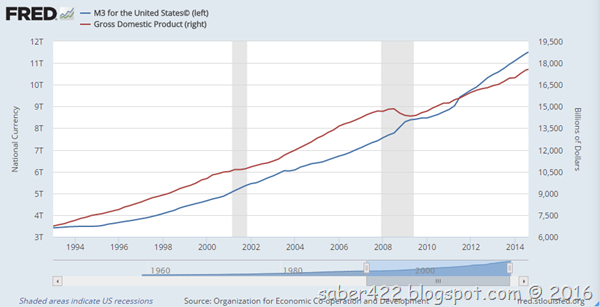

再來我們看看美國M3與名目GDP關係,貨幣總數斜率超過名目GDP,這樣的走勢是真的在印鈔票。一點也不意外,美國聯準會為什麼現在要開始升息。請注意,這裡採用的是季資料,所以可以看到更細節的變化。聯準會在2009年M3年增率是停下來的,直到2011年又開始增速,但是我們看到美國名目GDP依然維持原先成長趨勢,可以推測,如果沒有當時的QE2,美國很可能陷入第二次衰退。

圖、美國M3與名目GDP關係

簡單來說,台灣央行並沒有特別寬鬆,也沒有你想像中的無紀律,相對於其他國家,台灣的貨幣政策甚至更保守(改天來個世界貨幣供給年增率對照圖,你觀察歷年來台灣M1、M2年增率,相對其他國家都不算高,我早在好幾年前就仔細比過了),升降息也更緩慢。這意味著台灣央行根本不是寬鬆,反而是相對緊縮。這也是為什麼12A的由來,因為一大部分評分,來自於通膨的穩定。)

最後,央行為啥不公布M3咧?你說呢?因為M3是央行前瞻指引的重要指標之一。像我這種專門研究總經、央行與貨幣的投資人,要是每個月公布上個月M3,不等於直接告訴我名目GDP的趨勢?這樣我不但可以掌握貨幣政策的方向,我還可以依據M3來炒作外匯咧。(這個特性,我可以在以後講到台灣匯率管理的部分,再跟你仔細解釋)。

記得,下次遇到專家要怎麼問呢?「請問要看央行浮濫發行貨幣,要看M1還是M2?」然後,你自己知道的。(至於房地產、低薪、少子化等問題怎解,那是一連串美麗的錯誤,讓我以後再說吧...)

好吧,我的標題又騙到你了。下次來寫一篇,台灣央行pretty tight好了~(對於那些已經信奉外匯存底經濟學的人來說,應該討厭死我了。)