文/黃紹博

文/黃紹博說實話,當我下了這個標題,我的心裡是期望引來中央銀行大張旗鼓對我嚴厲批評,然後讓我可以獲得更多的版面與網路流量,同時塑造出小蝦米對抗大鯨魚的英雄模樣。照這種道理來說,是不是每一個人都可以利用這種方式來贏得央行的關照而獲取這種利益?我的答案是不一定,但國際間也不少人用同樣短視的看法與觀點來吃中央銀行的豆腐,央行幾乎到了人人喊打的地步。

二○一一年八月十一日,共和黨總統參選人、德克薩斯州州長佩裏(Rick Perry)在選舉場合,警告伯南克在2012年印製更多貨幣推動美國經濟增長「幾乎等同叛國」。白宮發言人卡尼(Jay Carney )隨即反擊指出,「角逐總統大位的人必須謹言慎行,因為你的發言有很大影響力,我覺得拿聯準會主席開刀實在不高明。」發言人並強調,「我們十分重視聯準會的獨立性。」實際上,你若拿美元走勢與通貨膨脹比較,美國實在沒有因為貨幣寬鬆政策而出現佩裏嘴裡所說的通貨膨脹。

二○一一年十一月,曾是歐洲央行副總裁,也是雅典大學的教授,以及經濟顧問的巴帕德莫斯,臨危受命地接受希臘總統為代理總理,開始籌畫新閣人事。

為什麼中央銀行家一面被攻擊謾罵,一面又獲得國際的尊敬,而一個非政治性的央行副總裁與經濟學教授,可以在國家出現政治危機時,成為民眾信賴的基石?

首先,我們可以觀察,各國的中央銀行總裁,看起來都一樣的枯燥乏味,說話謹慎保守,老是專著深色西裝,行事低調。他們看起來是官僚,卻擁有連總統都管不到的獨立裁量權,如此大的權力,幾乎等同於專制,自然很容易引起民眾的不安全感。作為中央銀行的代表--央行總裁。自然多了一份被罵不回嘴的責任與義務。由於央行的行事習慣於保守,若沒有十足的確定與把握,央行不會任意出手施行貨幣政策。

二○一一年十二月二十九日,央行罕見的為了一些批評而提出理監事會後記者會的書面補充資料。在我的解讀是,央行本沒必要對他業務不相關雞毛蒜皮事發表聲明,但央行已經觀察到情事發展錯得離譜,而且十足有把握,才會作出如此動作,連選擇的時間點都時分慎重。因為你若看到內容,其實央行在二○一一年的任何一天都可以發表,何必忍到最後一天呢?因為他要用事實來回擊。

通俗觀點的共識

一般來說,經濟政策的討論需要基於有利的證據與經濟理論的支持,才足以發展與延伸嗎?錯了,實際上不懂經濟理論還能大言不慚討論國際金融,這才是民間實情。我不知道是從什麼時候開始,台灣漸漸凝聚出一種共識,有一群人憂慮央行的獨立裁量權,相信一套自圓其說的理論,看起來聰明萬分,但又與經濟學研究相牴觸,卻深殖人心。這些人,我姑且就稱作「殺央聯盟」吧。他們由許多精英份子組成,有經濟學博士、經濟研究員、媒體雜誌、部落客、電視分析師以及其廣大的信徒都是其中的一分子。他們把我們帶進了一個全新的研究時代,就是對經濟邏輯的漠視與對歷史缺乏了解。

我們先來聽聽「殺央聯盟」的主要論述,他們說「當央行阻升台幣匯價的時候,會增加貨幣供給,造成金融泡沫與資產泡沫,並且使民眾無法靠升值來抵擋輸入性通膨。」他們又說「實質匯率低估,意味著就是出口競爭力的增加,但會造成國內通膨嚴重,最終使得匯價干預的額外出口競爭力被抵銷。」

「殺央聯盟」的意思是,中央銀行是造成貨幣供給增加的主要元凶,而這種行為將導致國內金融資產泡沫化以及犧牲國民福利來厚植出口產業。字字句句聽起來都像是正規訓練的經濟專家。可惜的是,他們跟諾貝爾經濟學獎得主傅利曼一樣,沒有搞懂,中央銀行是影響狹義貨幣,而當我們在討論金融資產泡沫的時候,講的是廣義貨幣。「殺央聯盟」一開始就巧妙的玩弄了貨幣的定義。

如果要討論「殺央聯盟」的經濟論點,我們還必須知道他們的論點從何而來?為何而去?

連繫匯率的歷史

一九四四年,二戰期間同盟國齊聚在美國新罕布夏州中北部白山一遊樂勝地,他們不是為了渡假,而是商討在戰後建立了一套以金本體系運作為架構,但以美元取代黃金為中心的布列敦森林協定(Bretton Woods Agreements)。這套固定匯率機制剛開始運作的還不錯,直到一九七一年的崩潰。許多國家開始回到建立浮動匯率的制度。

而歐洲國家並不看好浮動匯率機制,所以昂格魯薩克遜人在一九七○之後繼續運作新的聯繫匯率機制,讓匯率在某些目標區間幅動運作,所以產生了一九九一年的歐洲經濟暨貨幣聯盟EMU(European Economic and Monetary Union,EMU)的成立,也於一九九九誕生了歐洲統一貨幣--歐元。儘管歐元現在出現問題,但他還是曾經不錯的運作超過了十年。

而中國也從一九九○開始,雖然出現了巨大的經常帳盈餘,還是讓人民幣與美元聯繫,大規模的干預外匯市場。二○○五年之後,中國公布了一套新的機制,他以貿易組成為中心,以一籃子貨幣來確定人民幣的匯價。無論如何,雖然很慢,但人民幣還在緩步升值當中。

綜觀歷史六十年,人類經濟發展過程中,少不了聯繫匯率的蹤影,至今許多國家與經濟學家的研究都還在為尋找「最適貨幣」而努力。到底聯繫匯率體系使得世界經濟受益還是受害,是經濟體系當中的誰受益誰受害,都很難有個公允的答案,因為那些歷史都已經過去了,也不能像物理實驗室一樣重新再來,砍掉重練。

外匯干預的效果

簡單來說,一旦一個國家選擇固定匯率的時候,他也透過外匯去影響國內貨幣供給。當央行為了維持新台幣的某種匯價的時候,他若要去承接某家機構在市場上十億美元的賣壓,中央銀行就要買進那十億美元的交易,把等值的新台幣交給那家機構(通常是銀行),鈔票存在銀行裡,就等於是讓增加的新台幣流入了市場。這就是所謂的新台幣阻升創造出來的貨幣供給,反之亦然。

但是中央銀行還有另一招,叫作沖銷操作,他可以另一手在國內出售短期定存單,將那十億美元的新台幣回收到央行的口袋。你以為這樣就解決問題了嗎?不是的。

由於是固定匯率,當你為了沖銷外匯干預上增加的貨幣,而進行回收貨幣的時候,中央銀行將提升國內利率,這時候你又要面對下一輪升值的壓力,也就是說在固定匯率機制下,沖銷操作將被利率的變動而抵銷匯率上的努力。

所以經濟學告訴我們,當國家選擇固定匯率的時候,等同於放棄貨幣政策的有效性,因為貨幣政策會帶給匯率反向的影響。但若中央銀行讓匯率浮動的時候,沖銷操作就會發揮總體經濟的效果。聽起來固定匯率不是一個好東西,還會創造多餘的貨幣供給造成金融泡沫,還要犧牲沖銷操作的能力,真的是這樣嗎?

固定匯率的是非

經濟學總是有一些問題很值得時代來認識與爭論,但很少議題像匯率那樣敏感,那樣多爭議。經濟學家並沒有回答我們到底一個國家應該採用固定匯率還是浮動匯率,甚或是給我們一套有效的模型可以讓政策制定者可以參考,而兩邊都有一樣多的好處與缺點。

固定匯率可以促進貿易的方便性,假設台幣與美元固定,我們就沒有了貨幣價值的不確定性,不論我們是在加州還是在蘆洲,你都可以確定一台幣就是一台幣。而對於新興工業國家,與美元聯繫有許多的論證可以證明,為了與美元維持固定價位,他們就放棄了創造「通膨稅」的空間,反而替許多國家降低了通膨的預期。

可惜的是,固定匯率也要付出代價,假如一個國家要維持在單一的匯價,就必須要有足夠的外匯準備,而且這些外匯準備都只能投資在高流動性而低報酬率的金融商品如政府公債當中。當遇到某種嚴重的經濟衝擊加上經濟衰退的時候,很可能會出現大量資本外流,導致外匯準備枯竭。而且固定匯率的確會造成進出口的錯誤配置與激勵扭曲,但不是只對出口有利。

如果你深入了解,你會覺得我以上的那些論點跟「殺央聯盟」幾乎沒有不一樣。是的,問題就在於沒有不一樣。

「殺央聯盟」的破綻

當你遇到殺央聯盟的時候,你應該這樣問他們:「你們的理論為什麼不拿來批評美國?」他們會這樣回答:「美國是自由浮動匯率國家,當然沒有台灣的問題。」然後你再問他們:「請問新台幣今天收盤多少?上個月多少?五年前多少?」他們會說:「我要查一下。」然後你就要再追問:「你們不是說台幣被央行干預,並非自由浮動的嗎?」

通常這時候一般的經濟學家會發現他們引用了錯誤的模型,他們把固定匯率模型的結論套用在區間波動的新台幣上面。所以,這時候經濟學家會回去修正自己的理論。很顯然台幣不是固定匯率機制。就像你不能拿著封閉經濟體系的模型去分析開放經濟體,還拓展國際貿易理論。如果我們用固定匯率模型來批判中央銀行,結果就會是像現在雞同鴨講。殺央聯盟在批評固定匯率,中央銀行的人則用區間浮動匯率替自己辯駁,整天在各說各話。兩方好像生活在不一樣的貨幣體系國家。

不過殺央聯盟很不一樣,他們會回答你:「這是因為--外匯存底的魔咒」這真的是很精彩而高明的辯論方式,跳過經濟學的理論,創造一個經濟學從來沒有出現過的名詞,然後創造一個虛幻的亮點,遮掩他們從一開始就用錯模型的推論。

況且「殺央聯盟」對於央行獨立裁量權的憂慮,對於管制的不信任,在某種程度上是盲目的。二○○八年的金融風暴,就是美國對於衍伸性金融商品太自由,對於影子銀行沒有管制,造成社會上更大的成本與代價。

「殺央聯盟」透過媒體對大家說:「你看,央行有賺錢!」在這選舉的敏感時刻,只要公務員有賺錢就好像幹了什麼見不得人的事情一樣,完全是臆測式誤導。央行的獲利與企業、銀行、國營事業的獲利完全不同,央行又不是營利單位,錢對央行來說也不是你所認為的錢。

事實上,外匯存底與央行的獲利也是非常值得討論的內容,這涉及到匯率的不穩定與國際收支的危機兩個本質之上,可能需要一篇到兩篇的專文才足以討論完畢,請原諒我先回到正題。

"相對固定"的浮動匯率機制

如果要批評央行,殺央聯盟除了要用正確的模型之外,還要提出到底央行創造了多少超額的貨幣供給,影響了多少的國民福利,針對央行的干預操作評估他對整體經濟利益的影響效度。但可惜的是殺央聯盟沒有一個人給我們正確的回答。

台灣的中央銀行選擇了一套區間浮動的新台幣機制,有時浮動有時干預,這表示當他在執行固定匯率的時候,他那時候放棄了貨幣政策的效力。當他選擇浮動的時候,貨幣政策就能夠有所作為。所以,央行不得不在就業與通貨膨脹與穩定匯率上作出人為判斷的取捨。

假如央行試圖透過擴張貨幣供給來刺激總體經濟,但同時又維持固定的匯價,外匯上的干預就會就會減低貨幣供給的效果,但並不是全部。

所以,「殺央聯盟」在報紙或電視上的討論常常忽略了這層匯率干預與沖銷運作以及貨幣供給的多重關係。反而一昧的拿固定匯率理論來推論央行外匯干預會創造多餘的貨幣供給。

可笑的是,地球的另一端,美國人正在因為擔憂聯準會印鈔票創造貨幣供給,使得美元貶值而出現通貨膨脹。你看,儘管兩個央行有著完全不同的運作邏輯,兩方面最後都拿通貨膨脹來攻擊央行

「匯率低估會造成國內嚴重通膨資產泡沫,匯率高估就會產生國內通貨緊縮」這種經濟學認知不遜於金本位主義時期的過時知識,這種斷章取義的理論基礎,是上兩個世代的產物。我們到底該對哪種標準來驗證匯率低估或高估?「殺央聯盟」也沒有告訴我們。

來自央行的逆襲

當我看到央行的聲明稿,我覺得很可笑,可笑的不是殺央聯盟,而是央行自己。央行提出聯合國、世界銀行及國內、外學者研究報告均指出「是貿易條件影響匯率」,而「不是匯率影響貿易條件」。這種文謅謅充滿經濟理論的反駁,你想對於拿著經濟學的術語又拋棄經濟學基本假設的殺央聯盟會有效果嗎?

當我看到央行的聲明稿,我覺得很可笑,可笑的不是殺央聯盟,而是央行自己。央行提出聯合國、世界銀行及國內、外學者研究報告均指出「是貿易條件影響匯率」,而「不是匯率影響貿易條件」。這種文謅謅充滿經濟理論的反駁,你想對於拿著經濟學的術語又拋棄經濟學基本假設的殺央聯盟會有效果嗎?中央銀行絕非天外飛來一筆,我卻沒有看到任何一個殺央聯盟去做功課,如果我是殺央聯盟的一份子,我就會去想想為什麼央行要這樣說,是否有更深一層的暗示?

回到經濟學,課本的確教著「實質匯率會影響貿易條件」,由於會計恆等式的限制,貿易條件等於國民收入與支出之差,也等於儲蓄與投資的差額,所匯率與貿易條件無法完全分割。而央行提出的「貿易條件影響(名目)匯率」則是針對浮動匯率的研究,而且是指名目匯率。

這部分要補充的原理很多,而且爭論更多。但我想直接跳到我的結論,當"實質匯率"改變的時候必定會改變貿易條件,而台灣央行為了穩定貨幣與價格水準進行了某些干預或是追隨"實質匯率"的變化,就會促使"名目匯率"與"實質匯率"連動。好比雞生蛋蛋生雞,使得我們可以觀察到貿易條件改變的時候也影響了名目匯率,這是一體兩面的事情。

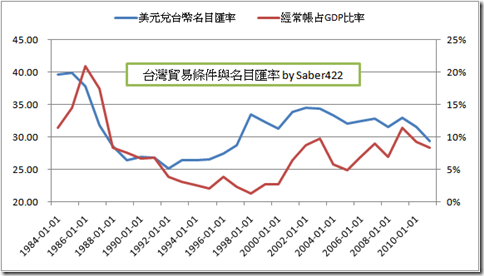

我特地幫殺央聯盟做了另一項功課,把去主計處與中央銀行把資料整理出來。你可以看到一九八四年到現在台幣匯率與經常帳占GDP比率的年數據,確實是有關連的,央行並非無的放矢,實際上我們的匯率的確跟著基本面在變化。當台幣升值的時候貿易盈餘萎縮,當台幣貶值的時候,貿易盈餘增加。你若去找美國的貿易條件與匯率資料也有相同證據。至於誰先影響誰,在區間浮動匯率的模型下,經濟學家還沒有給我們明確的定論。(作者補充,貿易條件為"進出口比價指數"與"經常帳占GDP比率"都是影響實質匯率的基本面因素。)

在我來看,央行所實施區間浮動,至少是符合市場供需,或是說央行試圖成為匯率的造市者,他也要遵循市場機制與供需法則以及基本面。否則會引來比「殺央聯盟」還更高明的國際投資客的狙擊,產生貨幣危機。如果造市者以市場機制運作,國際投資客發現這道理的時候,也會識相的選擇下一個脫軌的貨幣。

至於聰明絕頂的殺央聯盟為什麼不做功課呢?還盲目的指責中央銀行長期低估新台幣匯價,實在是耐人尋味。

央行的操作藍圖

如果,我們假設中央銀行是有所本的在"區間"浮動匯率,那是依照什麼本呢?在我來看,很合理的答案是,跟中國一樣「一籃子貨幣」。所以,我這邊有一套數據,在Bloomberg有一個一籃子貨幣指標(此一籃子貨幣當中包含數個自由浮動的貨幣,先假設此一籃子貨幣指數的波動,就代表新台幣實質匯率的波動。可看到央行的名目匯率是在追隨實質匯率的變動率。)這樣可以給我們更清晰的答案。不過,為了不讓大家有「央行有目標價」這樣的錯覺,所以我不打算說明他是哪一個一籃子貨幣指標。(PS.跟上圖不同,我把台幣反轉,成為台幣兌美元匯價,紅色區域貨幣相對低估,藍色區域貨幣相對高估)

在二○○七年到二○○八年初,央行刻意將台幣押低於一籃子貨幣的水平,也就是說當時央行正在施行外匯干預,壓低匯率創造貨幣供給,首先二○○七年初已經開始浮現美國房地產危機,直到二○○七年下半,次貸危機正式爆發,美國緊急降息。所以在這樣的環境中,央行的創造貨幣供給策略,是符合總體經濟的需要。到了二○○八年二月,央行馬上讓台幣追上一籃子貨幣的升幅,當時市場以為次貸風暴已過,央行回收資金,並且回歸原本一籃子貨幣的價值,這並沒有不當。

二○○八年下半,美國金融風暴,新台幣跟著一籃子貨幣一起對美元大幅貶值,這時侯央行恢復自由浮動匯率,並且專注在降息的貨幣政策上,因為浮動匯率下貨幣政策才有效用,我認為這時候,央行是很正確的作法。

此後,台幣一直浮動到二○一一年初,央行又開始干預匯率,但這次是相反,讓台幣升值超過一籃子貨幣,央行正在緊縮。當時有茉莉花革命所引來的石油飆漲,台灣面臨輸入性通膨壓力,所以台幣升幅超過一籃子貨幣,並且先行美國升息,這都是在面對通貨膨脹的正確作法,直到現在。

也就是說,我雖然懷疑央行總裁的個人能力,但如果今天台灣中央銀行由「殺央聯盟」那一群人的理論來運作,我會更感到恐慌。因為他們連基本的經濟理論都搞錯,還集結起來批判央行,也不願意更進一步作功課。

如果我是「殺央聯盟」我會耍嘴皮子的說,當央行追蹤一籃子貨幣的時候也是作外匯干預。這部份我完全不否認,畢竟台灣是小經濟體系,除了進出口商還有我們一般國民加上一些銀行機構交易者,新台幣在國際間是沒有流通能力的。所以你認為,新台幣到底有沒有像歐元、美元、日幣那種條件可以完全自由浮動?靠幾家有限的銀行交易的新台幣外匯市場,能夠合理運轉嗎?能夠成為效率市場嗎?既然沒有流通能力,央行就採行一個帶有人為管制性的匯率交易市場,但是那還是有原則的,是一個遵行基本面與衡量通貨膨脹與總體經濟需要的匯率體系。

讓央行主觀而有紀律地,在總體經濟中創造貨幣寬鬆與貨幣緊縮,不正是我們讓中央銀行獨立於政客操控而存在的基本價值嗎?

要不然你想,在國際間要得到八個A,是怎樣來的?

結論

在我看來,有無可辯駁的明顯數據證明,央行是在基本面運作下在固定匯率與浮動匯率間作取捨,長期新台幣名目匯率與貿易條件有關連,短期新台幣名目匯率有追蹤某種與實質匯率有關的變動,當國內總體經濟有需要時,新台幣名目匯率也會寬鬆或緊縮的調整。所以不能因為央行有時候會神龍擺尾,況且尾盤也不是只有央行在作價(很多大型銀行也參與其中),就直覺性的批評央行在阻升新台幣。要不是經濟學對於匯率政策選擇仍有許多爭議,這一切數據已經夠直白的表明「殺央聯盟」的錯誤。

中央銀行就像國家的軍隊、警消單位,是為了國民服務存在的機構,我期待台灣的中央銀行應該要更透明,也應該接受更多的批評與指教,甚至是直接與民眾對話。中央銀行總裁的個人信譽要靠他自己營造,但如果國內形成一種對於央行充滿敵意的氛圍則讓人匪夷所思。但幸好「殺央聯盟」雖然聲音很大知識程度卻還很低,只是他們自己不知道而已。其實央行沒有判國,他被自己的國人給背叛,但他要習慣,誰叫他有那麼大的獨立裁量權。

反過來說,這一連串的事情發展讓我看到,無知才是真正的傲慢。而我只是一個喊出「國王沒有穿衣服!」的討厭鬼。