「吃貨」一詞在動漫界泛指那些執著於食物美少女,長得醜的就直接叫飯桶。吃貨美少女的特徵就是不管在主劇情或是支線過場劇情進行當中,身上手上都會裝備各種食物,而且吃貨美少女無論怎麼吃都吃不會胖。

根據彭博最新的統計,The Bank of Japan's Unstoppable Rise to Shareholder No. 1,日本央行於2010年開始購入日本ETFs與J-REITs,已經買超過全ETF市場的60%,日本央行已經是日本81家大公司前五大股東,而且估計到明年底會變成前55大公司的最大股東(見圖一)。你可以想像一下台灣央行如果在台灣股票市場持續購買0050,最後變成前50大公司的最大單一股東這樣的光景。

圖一、BOJ佔有日本60%以上的ETF持股

多數的人會認為日本央行一定是瘋了,才會持續在股票市場進行干預。不知道算不算是好事,全世界只有日本,在所謂非常態寬鬆政策是獨領風騷的,日本是最早實施零利率的國家,爾後量化寬鬆、負利率、央行購買股權等等釋放資金的招數全部都用過了。

看壞的人通常會說:「你看,日本人什麼都用了結果還是通貨緊縮,可見中央銀行根本沒用,寬鬆政策完全失敗。」如果我們只看日本是可以這樣下結論沒錯,但如果我們來檢視美國聯準會的做法,以及目前美國是全世界最早升息的國家來看,招數雖然一樣,很可能力道完全不同。畢竟,日本是溫溫吞吞走一步看一步,美國是零利率與QE同步實施,而且在相隔不久的階段又再實施QE2。

就現代的操作經驗來說,如果是一般景氣波動中央銀行頂多靠利率調整就可以應對景氣循環。而遇上對抗大型經濟衰退,大幅衝擊需求面時,非常態的貨幣政策與財政政策的同步施行是主流的藥方。貨幣政策只要央行施行即可,而財政政策卻要透過政治協商與行政規劃。2012年開始,安倍敲鑼打鼓的三箭,才讓人覺得日本可能要突破景氣停滯的困境。不過,根據彭博的新聞研究顯示,Abe’s Fiscal Plan Follows a Long Road of Packages That Failed,日本政府號稱的財政支出,一直以來下來都是雷聲大雨點小,實際支出只施行了預算案的四分之一不到。(見圖二)

因此,貨幣學派經濟學家保羅克魯曼才在自己專欄上表示,日本財政刺激相對來說太緊了一點。當然,財政刺激過小,很可能是日本經濟停滯的根源之一,因為貨幣的能力有限,而且就數學與模型來說,經濟縮減多少需求,只要財政補足就可以產生維持收入的效果,就算是為了攻打外星人這樣荒唐的理由也可以。

他們的說法並不是怪談,而是來自於經濟大蕭條後,世界經濟莫名其妙的被戰爭所解救是一樣的經驗。理由是,雖然短期的支出很可能沒有長期的投資意義與價值,例如生產過多的彈藥、軍服、軍糧等等,甚至可以說是完全浪費物資的行為。但是經濟一直是動態與跨期的循環,你的支出是我的收入,因為戰爭毫無限度的擴大了需求,增加的就業使得民間總支出成長,總支出成長變成下個年度或是下個季度的民間需求,然後反覆循環。就像是在路面要推動貨車一樣,一開始很吃力,一旦克服了摩擦力與產生慣性,維持等速前進的力道就小得多了。

當然我知道財政刺激有很多弊端,例如政府支出浪費,或是被特定財團壟斷,還有蓋太多沒有用的道路與橋樑等等,這些絕對是影響財政支出品質的關鍵因素。但很多時候是兩害取其輕的權衡問題,短期來說,一個年度施行夠大的財政刺激,最後推動了經濟成長的循環與通貨膨脹,在理想的狀態下,往後的幾個年度就不用再刻意擴大刺激。或許你會質疑這招沒用,但事實上根據大蕭條的經驗,以及日本刺激力度不足的現狀來說,很可能經濟學家的推測是正確的。

最後要講的是日本央行BOJ,許多人認為央行購買股票可以刺激通貨膨脹是異想天開,事實上我也這麼認為!但我始終都不認為在BOJ在市場直接購買股票目的是為了刺激通貨膨脹。

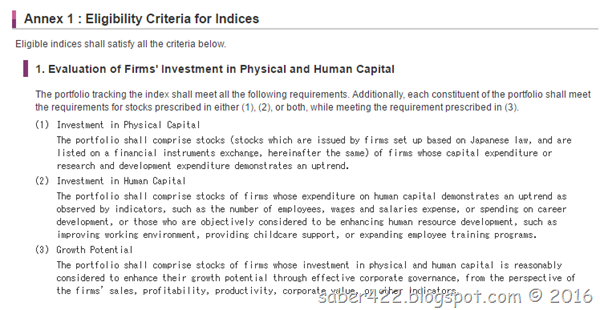

他們真正的目的在於未來可以支援政府的財政政策與影響企業決策,因為股票的特色是股票股利發放與投票權,如果央行真的吃下全市場的大型股票,等同於把企業股權國有化,企業的現金發放變成國家額外的股利稅,因此央行的盈餘可以拿來補充政府財政。(連美國聯準會在金融風暴時期購買的兩房債券與AIG資產,最後還連本帶利的產生盈餘繳還給納稅人)。此外,股權還可以影響企業。我去查查BOJ的購買條件,裡面就有耐人尋味的三項篩選機制。

圖三、BOJ購買ETF的設定條件

BOJ要求購買的ETF成分中,公司需要繼續擴大資本支出,然後要提升勞工環境,例如提供加薪、育兒、訓練等等人資福利,最後就是要有良好的公司治理。也就是說,BOJ針對這些可能「改善生產結構與勞工福利」的企業,讓他們有更穩定的持股結構,長期來說,一方面有助於企業籌資,二方面也有助於改善政府財政。這當中當然有道德風險與人為干預的諸多問題,但做與不做,經濟停滯的問題都還是一樣需要去面對,如果干預最終可以對經濟產生較好的效果,干預就能變成必要之惡。

我並不知道BOJ的買股方案,到最後會不會成功。因為至今購買的數量與規模還不至於對經濟、政府財政與企業行為有關鍵性的影響。就事後來說,未來要是成功了,就是吃貨美少女,失敗了雖然不見得會變成飯桶,終究可以成為全世界學術界的最佳負面教材。