好,我承認我很賤,又用了內容農場的標題殺人法。這篇主要是回答一位網友在部落格的留言,目前只有他一個會留言,所以我特地寫一篇文章給他。他說:「景氣回升的時候,央行就需要升息,可以讓不良企業退場,否則寬鬆的貨幣政策變成過量的藥劑,對經濟會產生抗藥性。」其實很多人可能都會覺得這樣說似乎有道理。可是,說這些話的人如何去判斷景氣是否回升?是主觀的感覺?還是股市回升?當我們要說這些話的時候,最好可以回到經濟數據來思考。就跟財報分析一樣,公司派說營收回升,產能滿載,然後你看到股價上漲,你就相信公司開始賺錢了嗎?專業的投資人都知道,光是那樣還不夠。

我先直接回答升息與汰除不良企業的問題,這問題是匯率升值可以帶動產業升級的另一個變形。企業的汰弱擇強,在升降息過程是持續發生的,通常那些尾大不掉的殭屍產業,多半是有金主或政府的奧援,而不是來自於央行直接的支持。同樣的,企業創新是由於商業競爭而持續在發生的,匯率升貶並非主因。而且央行升降息的目的,並不是為了淘汰企業或是延續企業生命。

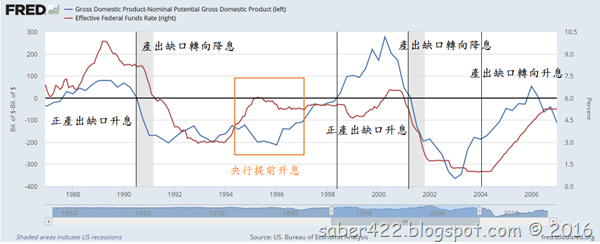

央行什麼要調控經濟?因為商業循環的變動,經濟有時候會過熱或過冷,當名目GDP產出超過潛能產出的時候,央行就會緊縮貨幣政策,壓抑過熱的經濟,讓它收斂回原本的軌道。我們先不要說央行如何確知潛能GDP,因為那需要複雜的計算。當然經濟過冷的時候,央行就會寬鬆貨幣,讓經濟接近潛能GDP使就業達到充分就業的狀態。請看本文第一張圖片。紅色GDP低於藍色線的時候,央行寬鬆,紅色高於藍色線的時候,央行緊縮。

OK,了解了這個經濟學的基本定律的時候,我們來看一看美國1987年到2006年間,葛林斯班的貨幣操作。會選用那個時期,是因為已經蓋棺論定,還有當時是貨幣政策主要採用利率渠道(interest rate channel)作為貨幣傳導政策,我們可以單就升息與降息來討論。

請看圖二,美國產出缺口與FED利率關係。我們可以看到,1987至1990年間,當產出缺口為正的時候,聯準會升息。而1990年衰退後產出缺口減少轉負,聯準會降息。1998年至2000年間產出缺口擴大為正,聯準會升息。2000年至2004年正產出缺口縮減為負,聯準會再度降息。等到2004年產出缺口回升,聯準會開始升息緊縮。這是要表明,聯準會並非漫無目的的升息與降息。

圖二、美國產出缺口與聯準會利率關係

而1994年至1995年的升息,許多學者認為是聯準會的誤判,當時的升息使得美國經濟成長速度遲緩。你可以看到當時產出缺口依然負值,央行卻採行升息的緊縮動作。(不過當時央行沒有現代央行有那麼多數據可以支持,許多經濟資料就現代來看,已經經過事後修正,可能與當時央行數據有差異。)

中央銀行其實有多重目標,經濟產出、失業率、通膨率以及避免銀行系統性的金融危機,這四大目標。是什麼理由促使聯準會的升息呢?我們來看下圖三,美國核心CPI年增率與聯準會利率關係,通縮時降息這沒有什麼好說的,而1994年美國通膨並沒有回升,央行則提前升息,到底是為什麼呢?依照葛林斯潘整天念通貨膨脹的個性,只要有任何他的報導,全部都在跟你講通貨膨脹危機的一個老頑固。我來猜猜他的理由。

圖三、聯準會利率與核心CPI年增率關係圖

我們再來看下面圖四,商業銀行地產貸款年增率與聯準會利率的關係。房地產貸款是反映房地產市場熱絡與資金需求的領先指標,我們看到1994年出現明顯的貸款需求上揚的趨勢,聯準會為了避免資產泡沫,選擇升息應對。但事實上效果並不好,當時並沒有明顯整體的通膨回升,產出缺口沒有回升,GDP增速不盡理想。2000年後,中央銀行不再跟隨房地產資金與資本市場起舞,回到產出缺口與通膨的整體觀察作為利率控制的主要判斷基準。

圖四、商業銀行房地產貸款年增率對聯準會利率關係

最後我們看到,下面圖五,美國失業率與聯準會利率關係。失業率攀升時降息是必然的,在1994年到1995年間聯準會的升息,當時失業率雖然是同步下降的,不過由於失業率其實是落後指標,就現代經濟學的常識已經知道,其實失業率不適合做為央行前瞻貨幣政策的觀察指標。這裡也有一個反證,就是既然1994年至1995年失業率持續下降,負的產出缺口應該要縮減或是轉正,也可以推論當時央行升息的時機點,可能不恰當。

圖五、美國失業率與聯準會利率關係。

大體上,聯準會升降息是依照產出缺口、通膨、就業率為最主要參考依據,因為這三項也是總體經濟最終也最重要的三個指標。儘管過去的歷史顯示央行會犯錯,央行也不怎麼完美,但相較於企業與資本市場頻繁的興衰,現代中央銀行並不是毫無用處只會寬鬆的罪犯。相反的,他們更像是工程師或是醫師在應對一次又一次的經濟循環,以及一次又一次補救自由市場自己搞出的金融危機,不斷的累積經驗與方法,替社會與經濟尋找可能的答案。

在各項總體經濟數據出現回升的時候,央行必然需要緊縮貨幣抑制過熱的經濟,而不會只是為了讓不良企業退場而盲目升息。