文/黃紹博

文/黃紹博你我的生活成本

我們都知道,現在一包小零嘴賣你二十元,民國七十年的時候同樣的零食是五元,一碗台北的牛肉麵一百到三百元不等,過去只要二十元。今天的一元,能買到的東西比過去還少,這種長期的物價上漲被稱作--通貨膨脹。

一般人對於通貨膨脹的了解,僅止於知道物價上漲就是通貨膨脹。對於經濟的認識光是這樣,顯然過於粗糙。一九八○年,台灣勞工平均薪資為每個月八千八百元,二○一○年為四萬四千元,上漲了五倍,同期間平均物價僅上漲了一點六倍,也就是說三十年來,相對於物價台灣勞工的購買力增加了三倍。當然不出你所料,購買力高速增長的期間,就是台灣GDP成長率較高的八○年代到九○年代中期。因為經濟學不變的基本原理是,生產力提升加速經濟成長,經濟成長增加實際工資,實際工資上揚就提升了購買力,而不是其他的匯率、利率、貨幣供給等金融面因素來決定長期購買力。

商品的價格

最常用來衡量生活成本的經濟指標就是消費者物價指數(Consumer Price Index,簡稱CPI)。該指數是以一個典型家庭主要的消費商品為藍圖,將其消費項目與價格,逐年根據市場價格變動的統計結果。在台灣系以二○○六年的價格水平為基期,在此基礎上計算消費者物價的變動,並包含一籃子商品。

圖一(左)是台灣二○一二年的消費者價格目前的商品組成籃,居住是最大的組成項目為二十八%,其次是食物類二十六%。主要是想要複製居民的食衣住行育樂等典型的消費習慣所設定的商品籃。你可能已經想到,如果日本人愛吃生魚片,法國人愛喝葡萄酒,美國人愛買車,是否這些國家的消費文化會導致不同結構的消費商品籃。是的,答案非常肯定。

圖一(右)是一九八一年到二○一一年台灣的CPI的變化狀況,除了一九八一年到一九八八年與一九九六年到二○○三年上漲趨緩,我們見到三十年來持續上升的CPI。除了CPI以外,另外常用的兩種價格指標是GDP平減指數,以及生產者物價指數PPI(Producer Price Index)。相較於CPI,平減指數衡量了國內生產的產品,而且會把政府採購的效果以及變動的商品,反應在GDP平減指數當中。

圖二是一九八二年到二○一○年的CPI、PPI以及GDP平減指數,儘管衡量方式大不相同,CPI與GDP平減指數關係極高,實際上差別不大。而PPI儘管變動比例不同,但變動方向與趨勢也與CPI雷同。幸運的是,不論是GDP平減或是CPI都告訴我們九○年代台灣有較高的通膨率,在二○○○年與二○○八年出現較低的通膨率。

CPI的缺點

你可能也會想到另一個問題是,政府單位是否有可能設計一套不合時宜的商品籃?沒錯,例如台灣就是一個明顯的例子。世界各國CPI組成章品中主要的大項皆為居住類的商品,因為這要反應國民購屋、養屋的成本,只不過在台灣雖然居住類跟國外相仿給予較高的權重,但內容卻只有家管、水電以及燃氣費。也就是說,我們台灣不知到哪個經濟學家創新的發明,想要靠這三項統計來反應民間居住成本,搬到國際上只會貽笑大方。

政府的支出、公務員薪資與勞保退休年金,都以CPI為計算基礎,但由於CPI本身的固定商品籃,無法反應民眾的購買替代商品的行為,在這種情況下,CPI反而會有高估的疑慮。此外,CPI只衡量價格卻沒有衡量品質,例如同樣都是兩萬元的電腦,卻較十年前有百倍的速度。

儘管每個指標各有缺點,但無論如何,CPI、GDP平減指數與PPI至今仍是衡量通貨膨脹的重要依據。

門外漢對於通膨誤解

對於通貨膨脹,多數人不是完全不懂,就是存有錯誤的偏見。一般人會認為通貨膨脹讓人的錢變小,降低了購買力就會讓人變窮,所以一旦中央銀行進行對抗景氣衰退的貨幣政策,總是被民眾誤以為這會讓自己生活成本增加,讓全民變得貧窮。但總體經濟告訴我們不一樣的長期觀點,價格上漲同時也會增加企業利潤,然後又回到經濟中的財富分配。貨幣供給增加會在短其中讓名目價格上升,但長期實質GDP與實質所得並不會改變。

通貨膨脹是以CPI與GDP平減指數作為衡量的指標,但我聽過許多電視上的受過專業訓練的門外漢,只要聽到某個廠商調整商品價格,就喊著發生了通貨緊縮或是通貨膨脹,這是很愚昧的說法。因為價格下降,在個體經濟中可能是來自於生產力供給面的提升,而不是產業需求衰退。而總體經濟上的通貨緊縮講的是國內生產價格普遍下降,則同時反應企業利潤與個人工資收入的減少,這是台灣許多專業門外漢搞不懂的地方,他們總是把個體經濟與總體經濟混為一談,假裝專業。

此外,另一種非常錯誤的連結是把「經濟繁榮、通貨膨脹、利率上揚」視為景氣擴張的標準特徵,我把它稱作「通膨三位一體論」的錯誤觀念。因為過去的經濟歷史告訴我們,通貨膨脹通常會出現在經濟擴張的階段,也會出現在景氣衰退時期,那被叫作「停滯性通膨」。而就近代經濟歷史,通貨緊縮較不常出現,但常常出現景氣收縮當中的通貨緩漲(Disflation),這種通貨膨脹減緩的現象又往往被財經媒體誤用為「通貨緊縮」,就很容易讓人有另一種反面的連結,「經濟衰退、通貨緊縮、利率下降」。但事實上,美國在九○年代就出現了長達八年的低度通膨率以及高度的經濟擴張,這些鐵的歷史事實,那些通膨門外漢都看不到,他們卻一直宣傳著三位一體的錯誤信仰。

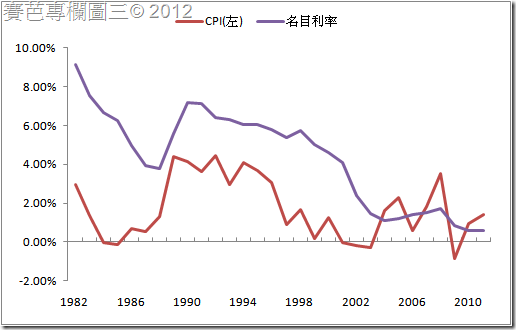

此外,另一種非常錯誤的連結是把「經濟繁榮、通貨膨脹、利率上揚」視為景氣擴張的標準特徵,我把它稱作「通膨三位一體論」的錯誤觀念。因為過去的經濟歷史告訴我們,通貨膨脹通常會出現在經濟擴張的階段,也會出現在景氣衰退時期,那被叫作「停滯性通膨」。而就近代經濟歷史,通貨緊縮較不常出現,但常常出現景氣收縮當中的通貨緩漲(Disflation),這種通貨膨脹減緩的現象又往往被財經媒體誤用為「通貨緊縮」,就很容易讓人有另一種反面的連結,「經濟衰退、通貨緊縮、利率下降」。但事實上,美國在九○年代就出現了長達八年的低度通膨率以及高度的經濟擴張,這些鐵的歷史事實,那些通膨門外漢都看不到,他們卻一直宣傳著三位一體的錯誤信仰。而通貨膨脹與利率的關係,兩者之間的確高得許多,主要是根據費雪方程式的理論,名目利率等於實質利率加上通膨率之間的關係。我們看圖三,表示的是一九八二年到二○一○年的銀行平均存款利率(名目利率)與CPI。高點都出現在一九八二與一九九○兩個時期,整體變動非常一致。當然,通膨率與名目利率不一定完全吻合,因為會影響利率的還有其他總體變數,以及對於通膨率的市場預期。名目利率不可能完全跟通膨率一模一樣。在一九九○到二○○○年之間,持續出現較高的通膨預期,使得實質利率為正,而在二○○○年之後,通膨率超過市場預期,而出現了三次的負實際利率。

根據「通膨三位一體論」的那些投資人,他們必定總是錯失低度通膨的景氣擴張,他們也會歡喜地參與那些伴隨通膨的景氣衰退,那是由於他們心中存在的理念驅使。儘管他們從來都沒有意識到自己的信念是錯誤的,因為人光有某種理念是不足的、是缺乏的、是脆弱的。

民眾喜悅的溫和通膨

我們應該有更深一層的思考,在總體經濟的架構上,不管是通貨膨脹、通貨緩漲還是通貨緊縮,都是經濟當中的麻煩事,但再怎麼樣都沒有比經濟衰退本身還要來得嚴重,也沒有經濟擴張本身還要強烈。通貨膨脹出現的時候,由於價格上漲會讓現金貶值,所以人們不願意持有更多的現金,持有現金的成本就變得很高,如果出現極端的惡性通膨,會讓貨幣失效、社會失控;而通貨緊縮會讓現金增值,人們不願意花掉現金,會讓企業知本支出或是其他投資活動變得沒有吸引力。也就是說,不管是通貨膨脹或是通貨緊縮,都會抵減經濟擴張或是加劇衰退的作用。這還是要回到經濟學的基本原理,經濟擴張的本質來自於生產力的增加,薪資率會與生產力成長率一致,如果我們看到的擴張僅僅來自於通貨膨脹的貨幣現像,那我們的實質購買力一點也不會提升,生活水平也不會提高。

由於過度通膨與出現通貨緊縮都會造成經濟與政治上的麻煩,加上民眾對於薪資上漲有偏好,厭惡薪資下降的通貨緊縮,所以,根據經驗實證(這部分還沒有什麼偉大的理論),經濟學家一致地認為二%到三%溫和通膨率是可以長治久安對於勞動市場有益的通貨膨脹率。實際上,中央銀行家也奉行並落實這樣的理念。

若回顧經濟歷史,極度反對通貨膨脹的最有名的兩個經濟學家,一個就是凱因斯,另一個是傅利曼,凱因斯認為通貨膨脹會推翻社會既有基礎,而傅利曼甚至極端認為政府要推行通貨緊縮。 只要在政府推行支出擴張的時候,凱因斯理論就會被貨幣學派叱為政府擴張造成通貨膨脹的元凶,而遇上日本那種「傅利曼神話」的通貨緊縮後的流動性陷阱的時候,傅利曼就會被凱因斯主義拿來戲謔一番,認為零利率增加貨幣供給只會讓名目價格上升。

而事實上,現代的經濟學家與中央銀行家對他們兩方的理論都十分尊重,但實務作法上卻必須經常兼容他們兩者的理論,因為已死的人看不到未來,我們一點都不需要在經濟理論上選邊站,更不需要成為已故經濟學家的奴隸。

「的確,這個世界實在很少受到其他事物的控制。從事實際工作的人以為自己可以不受任何學術思想的影響,但實際上卻常常是已故經濟學家的奴隸。」- - 凱因斯