全世界沒有哪個經濟學家那麼受到眾人排斥,他智商很高、年紀輕輕隨便就寫出經濟論文、個人投資又成功、喜歡用文字戲謔人、他是個投資家、政治家、經濟家而且還是個同志。財政支出刺激經濟與廢除國際金本位都與他滿腦子壞點子脫離不了關係,結果他還變成總體經濟學之父。他,就是凱因斯。

我不知道是不是凱因斯這個名字取得特別邪門,我想可能是有個「凱」字,好像在講自己是「凱子」一樣,你隨便問個學過經濟學的人都不喜歡凱因斯,對凱因斯學派非常感冒,儘管現代凱因斯主義者的論述與凱因斯自己的說法已經大不相同。凱因斯的振興經濟理論,還蠻像個路人就能講出的行話「景氣衰退,就花錢消災啊!誰不懂?」。可是,當時的政府與民眾還真的就是不知道,知道了也不敢做。

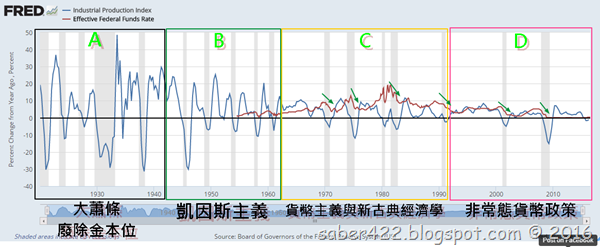

這話要從1929到1933年的大蕭條講起。我們先看下圖,我拿了1920年到2016年美國工業生產年增率與聯準會利率關係圖,要來解釋景氣與經濟產出的變化。原因是美國BEA的GDP資料僅由1930年開始,而real GDP的季資料則從1949年才開始,其他原始資料在美國經濟統計歷史的紙本書內,我無法取得,因此我採用工業生產年增率來說明景氣循環的起伏。由於工業生產只涵蓋生產與製造,所以相較於GDP它的起伏較大,但主要的波動與GDP接近,而且工業指數負成長的期間與NBER定義的衰退期(灰底期間)也幾乎一致。所以,我採用工業製造指數年增率來做論述的主體。

我把美國過去分成四個時期,這四個時期並不是學術上專業的分類,只是方便我為你說明中央銀行政策的變化過程的幾個階段。此外,1914年美國聯準會成立,與英格蘭中央銀行(BOE)設立的目的與功能差不多,是為了防止銀行擠兌的倒閉潮以及實行金本位制度而成立中央銀行。

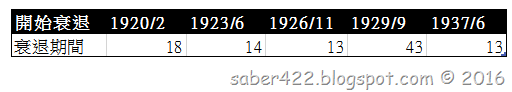

A時期、是1920到1940年之間,二十年之間發生5次景氣衰退,總共衰退了101個月,衰退期間占了42%。其中1929年到1933年是所謂的世界大蕭條,單次衰退就經歷43個月,而且在不久的1937年開始又發生13個月的二次衰退,1929年一直到1941年美國參戰後,終結了大蕭條帶來的困境。也是在美國參戰後恢復景氣成長,凱因斯的財政刺激論點才被確認對於總體經濟是有影響的事情。而且美國放棄金本位,使得貨幣可以擴張,在戰爭準備的財政刺激的挹注下,美國克服了通貨緊縮與衰退。

你也可以看到,在A的時期,美國的工業生產大起大落,經濟衰退時,工業生產都會出現-20%到-30%的負成長,景氣波動度很大。就現代回頭來看,那個時期給我們人類最大的兩個經驗是,寬鬆的貨幣政策,加上備戰的財政支出,降低了一個國家的失業率,增加民間總收入,遏止通貨緊縮,經濟恢復成長。縱使戰後政府降低消費支出,美國也經歷了一段長期的經濟恢復期,再也沒有遇到像大蕭條時期那麼長久的經濟衰退。總體經濟學與凱因斯學派確立了當時的地位。

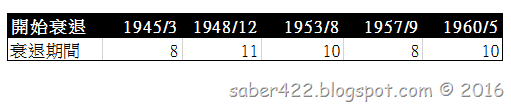

B時期、是1941到1960年之間,也是另一個20年,美國還是經歷了5次景氣衰退,總共衰退了47個月,衰退期間佔了19.5%,由於放棄了金本位,中央銀行開始採行「凱因斯主義」的概念,也就是實行反向式的貨幣政策,經濟過熱時抑制經濟,經濟過冷時刺激經濟。凱因斯主義其實已經悄悄改變原本的型態,雖然是凱因斯主義,但已經開始與原本的凱因斯漸漸分道揚鑣。

C時期、是1961到1990年之間,我選用了30年,通貨膨脹一直困擾世界經濟。中央銀行為了遏止通貨膨脹,只好採取高利率犧牲經濟與就業的手段,當時也發生了5次經濟衰退,總共衰退了57個月,但相較去過去A與B兩個時期,多了10年的時間,衰退期間占了15.8%。這邊要講的是,隨著央行反向式的貨幣政策,景氣循環的波動已經漸漸被拉長了,沒有像過去那樣頻繁又長久的衰退,而且,你可以注意到工業生產的負成長也相較過去小得多,波動收斂到10%以內,這表示,經濟起伏沒有以往那麼劇烈。

而且這個時期誕生了貨幣主義,凱因斯學派漸漸與貨幣學派融合在一起。

D時期、是近代1991到近期2016年,約25年的時間,美國發生了2次景氣衰退,一次是網路泡沫,一次是2008年金融風暴,總共經歷26個月的經濟谷底期,衰退期間佔了8.6%。近代美國中央銀行開始採行了零利率、量化寬鬆等大量市場干預的行為。而歐洲其他陷入通貨緊縮的各國,開始採行負利率的寬鬆政策。

但如果我們仔細思考經濟循環的歷史,1991年到2016年可以說是人類有史以來,美國與全世界經濟景氣最穩定的年代,經濟成長雖然溫和但是擴張期又長又久,景氣衰退不但更少見,而且也沒有像過去大蕭條般那樣無法收拾,通貨膨脹還是有史以來最低的狀態。

至此,全世界民眾對於中央銀行與凱因斯主義的不滿也來到史上最高的頂點。

貨幣政策完全成功了嗎?這要講到另一個政治制度下難解的問題。我們知道大蕭條時期的解決,是靠貨幣政策與財政政策雙管齊下才達成強大刺激的驅動效果。這意味著貨幣政策與財政政策是一體兩面的事情。當貨幣擴張時緊縮財政,或是財政擴張時緊縮貨幣,會產生互相抵銷的效果。

但是財政政策與貨幣政策的自由度大不相同,財政政策是被政治人物控制的,是被行政權把持的,雖然財政支出有強烈的選擇性與道德風險,但這不表示財政刺激是錯的。如果我們的政治文化不能建立一套長期穩定的財政規劃,就會抵消中央銀行反向式的貨幣效果。也就是說,政府的長期財政目標也應該依循總體經濟的景氣循環,經濟衰退時採行財政擴張,依靠短期的舉債,讓經濟恢復運作,等到景氣擴張時期,政府可以利用財政盈餘償還債務。但是,有哪個政治人物願意做這樣財政自制的事情呢?

儘管中央銀行有不足之處,看起來他們還是貨幣政策的壟斷者。但多數人都忘記一件事,我們人類不是上帝,我們的發明是有缺陷的。如果你相信人類發明的經濟體系是完美的,不需要修補,這表示我們遇上經濟衰退時什麼事都不用做,自然而然經濟就會自我調節成最健康的狀態,但是,如果經濟體系是完美運作良好的,我們為什麼會遇到一次又一次的衰退衝擊?

如果你認為人類的經濟體系天生有缺陷,也可能有許多隱晦而且事先也看不見的弱點,而那個不穩定的缺陷只要引爆就會產生市場的失靈,這時候你就會認為人類應該依靠已知的知識來解決市場與經濟失靈的問題。人類文明之所以會進步,就是因為我們懂得利用知識的力量,來挑戰自然與宿命的限制。

對,我知道,奧地利經濟學派告訴大家,我們什麼事都不用做,一切自然而然就會變好了。