由於固執與愚笨

由於固執與愚笨文/黃紹博

群眾的觀點經常是錯的,所以一本受歡迎的財經書籍,很可能也有錯誤的元素在其中,才能夠被群眾接受。而一個傳講知識與道理的作家,應該要知無不言,經常與社會觀念衝撞,並挑戰主流觀點,不畏威權,但只有這些不夠,還要能講出正確的道理。

《只剩一個角落的繁華》的作者,陳文茜小姐認為,由於國家債務太高,國民福利優厚,享樂主義導致人性敗壞,更導致我們看到的歐債或是西方國家的經濟波動。講得頭頭是道,還寫成一本書,那勤儉又高儲蓄的日本人呢?

這些財經專家的問題就是她們看到問題,卻只看到問題的表象,她們試圖給民眾結論,卻總是給錯答案。因為他們習慣用自己的喜好、加上自己的道德觀,為了配合自己的觀點,把次要因素當成主要因素,用顛倒的邏輯來回答現實。一個好的警探、運動教練、經濟學家,是不用這種情感的判斷來影響推論的。

這篇文章主要是作為我之前文章(民之所欲「消費」在我心)加以補充,而不是為了批評財經節目主持人。而且其實要批評這些財經專家並不容易,因為他們都相當聰明,也擅長於用文字、杜撰等方式來遮蓋自己不懂經濟學的部分,用寫浪漫小說或是悠悠散文的方式來訴求讀者認同。這種人在時代中會大受歡迎,但在歷史洪流會被淹沒丟棄,因為他們講的東西不是真理,自然沒有任何雋永的可能。但對他們來說,只要賺錢就好,並沒有追求真理與自我提升的必要。

繁華如何香消玉殞?

我們看到繁華在世界消失當中,歐元區有嚴重的經濟問題,就是一個統一貨幣卻有很多個國家財政體系。日本也有一個嚴重的經濟問題,就是大家存了很多錢卻不願意花錢。美國有一個嚴重的問題,政府利率降到底限,失業率卻還在八%相對較高的水準。台灣更有一個嚴重的大問題,就是大家到現在還搞不清楚我們到底是一個國家還是兩個國家。但這些都是問題的表象,我要強調的事情是,在醫學來講這些是症狀,但絕對不是病因。主因都還是源自於經濟成長的趨緩或停滯。

描述經濟變動若不用經濟模型,我也可以用浪漫小說的方式來解釋。市場上由於更多的消費產生了更多的收入,我們稱為經濟成長,如果需求開始減緩,將會使得企業的供給出現產出缺口,我們就稱為經濟衰退,這是從勞動與服務市場的觀點。就金融市場的觀點,如果中央銀行的利率高於市場的需求,就會讓民眾不願意持有更多的現金,又從而減少了金錢的流動性,這時候也會減少消費,降低需求,這是從貨幣來看衰退的另一個觀點。而民眾發現自己缺少了工作的機會,越來越多人失業,越來越多人待在家裡放棄尋找工作,而政府指出這是結構性失業,除非這些人再訓練獲得工作技能提升才能夠恢復就業,另一種說法就是因為中國的勞工搶走了我們的工作,所以我們失業,這助長了貿易保護主義抬頭,但這只是生產要素市場的觀點來看衰退的觀點。聽起來好像衰退的時候一片悲哀,許多沒有正確經濟概念的人,會認為這是三個以上的複合問題,但早在凱因斯學派的研究就告訴我們,這通常是同一個經濟問題,在好幾個不同的市場引發了多個症狀,並非多個病因。

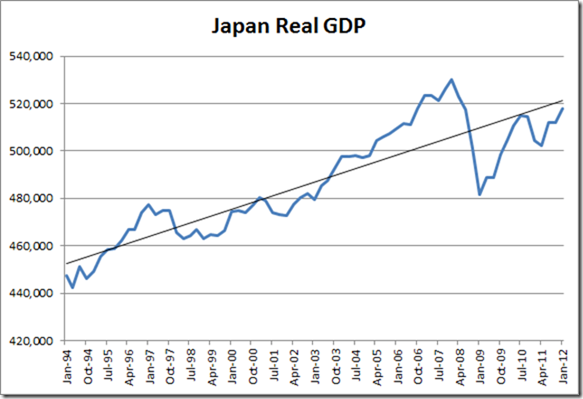

通常根據貨幣學派的理論與四十年來中央銀行在世界各地實務的運作,中央銀行可以透過貨幣供給變化來增加或減少,從金融市場去刺激商品與勞動市場,來糾正這種無法充分消費的問題,一般時期通常都相當有效。但現在遇到一個限制是,如果當中央銀行降低利率到零或某種因為想要展現紀律而畫地自限的利率水準,這時候代表中央銀行的Mana值(魔法點數)用完了;而且各國政府債務都已經達到法定上限,無法再度累積赤字,然而產出缺口還是持續存在的時候,會怎麼樣?不管是稱作「利率底限」還是「流動性陷阱」,我們都有活生生的好幾個實例,一個是把利率底限定在一%的歐洲央行,一個零利率的日本,另一個則是把利率降到○‧二五%以下的美國,這些利率限制都導致經濟成長長期欲振乏力,政府的財政與貨幣政策都同時遇到瓶頸,並且使得經濟在正成長與負成長之間經常起起伏伏。

就業市場與企業的潛規則

如果不依靠傳統的總體經濟方式,經濟體系自然的解決方式,就是降價。有些財經專家的話術是「通貨緊縮」,但我認為這是不夠精確的說法,因為重點在於如果要靠降低價格水準來恢復民間收入與經濟成長,是困難的。原因凱因斯早就說過,因為工資的僵固性。我們民間的習慣或是各地政府的規定的最低薪資法規,相較於百貨公司商品,或是股票債券的價格,薪資調整由於合約的僱傭關係,就會導致工資變動顯得非常的緩慢,加上政府的法律限制,這使得經濟無法自由調整以恢復成長的重要障礙。

而且許多人誤以為,政府需要做的事情是訓練勞工,就可以解決結構性失業或是青年人失業的問題,事實上,我們知道企業的人事規則並不是依照經濟法則,現代的企業不喜好培養人才,寧可雇用有工作經驗的人才,是勞動市場的潛規則,加上最低薪資限制,企業考量訓練成本,更不願意雇用沒工作經驗的畢業生。對企業與勞工來說,最好的教育訓練就是在職訓練(On Job Training),一個在訓練單位受訓兩年的員工與正式在相同工作曾實務工作一年的員工,企業還是偏好有實務工作經驗的員工,這是無法改變的事實。

此外,企業招募人才是非常被動的而且緩慢的,通常在景氣連續擴張一段時間企業才會開始招募人才,同樣的,企業也是等到衰退確定一段時間以後才會開始裁員。因此,我們如果希望勞動市場可以像其他市場一樣快速流動、快速價格調整,這是緣木求魚,不懂人性的妄想。

所以想要追求「工資下降」來讓經濟自己調整並恢復充分產出,是很困難的事情,或說會是很漫長的事情。這凱因斯早就有所體悟,所以他才說過:「長期到我們都死了!」

政府財政調整的僵固

講到政府債務現在變成顯學與熱門。一般的民眾乃至於專業的財經主持人兼作家陳文茜小姐也是一樣,他們是聞債色變。政府債務要多低,會對於經濟有助益?或是政府債務要多高才會傷害經濟成長?又或是過去高政府債務時期的景氣擴張是怎麼來的?低的政府債務是否也會遇到衰退?我相信一般民眾與民俗財經專家是無法正確回答我們這問題的。

政府債務這問題,顯然跟中央銀行要印多少鈔票一樣,眾人擔心的是問題還停留在是否有紀律的階段,而不是債務水準該多少或是貨幣供給金額該多少的精確分析。當然這些專業的計量問題應該丟給統計學家與經濟學家,只是眾人不能忽略,不管任何時期,提高債務而增加支出與增加貨幣供給的確能刺激經濟恢復景氣擴張的基本經濟原理。

很多人提出的另一個擔憂是會被信評機構調降評等,當然除非這些信評機構真的有用,我們看看美國與日本,都陸續被調降信評,有沒有發生什麼嚴重的事情?沒有,調降信評以後,那些國家沒有太大的改變。當然,就台灣而言信評很可能像貞操一樣是一個必須嚴守的貞節牌坊,但我們可以想想南韓與冰島的故事,調降的信評是可以被恢復的。此外擴大的支出,只要政府承諾在景氣恢復的時候可以透過紀律的機制加以償還,增加的債務只會是短暫的,但什麼都不做而產生的衰退卻很可能持續相當的久。

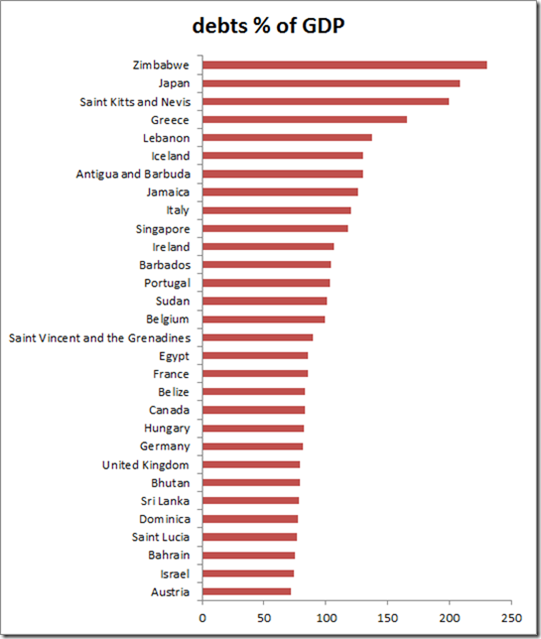

當然欠債不是一件好事,畢竟欠錢就是要還,但如果是欠我們自己的債,很可能就不大一樣了,畢竟窮人不會因為欠自己錢而變得更窮。民眾對於債務的排斥,顯然是價值觀的問題,而不是追根究底的研究經濟數據事實的問題,我們到底可以欠多少自己的錢?至今沒有正確答案,至少,有些國家如英國、日本在GDP一倍、兩倍以上國家都還可以運作,只要在政府能償還利息與支付政府支出的狀況下,經濟都一樣會擴張或是衰退。顯然,債務水準不是主要因素,卻被財經專家當成主要因素。我們可以看圖一,二○一一年世界前三十名債務占GDP比率的國家。一些運作良好的國家都遠高於台灣的負債水準呢!

圖一、債務占GDP比率

政府財政政策最重要的運作原則就是:「和緩景氣波動」。中央銀行會在擴張時期緊縮貨幣,衰退時期擴張貨幣。但現代民主國家的政府財政支出政策呢?我們在景氣低迷時期透過政策刺激經濟,或是增加社會福利支出、失業補助以穩定經濟,但看這些政府在景氣擴張時期幹嘛了?不但繼續支出,甚至有些政府財政盈餘的時候為了選票還退稅呢!為什麼不拿來償還債務呢?

所以,當我們眼睛都只關注希臘的時候,只會關注它的現狀,債務高築、福利優渥,財經主持人就用表面淺顯的方式告訴大家,如果我們要避免成為希臘,就是不要債務高築、不要社會福利,這樣就夠了,這是標準的頭痛醫頭、腳痛醫腳,完全不是經濟分析,無怪她,她跟她的助理本來就不夠專業,只是發言權比較大剛好足夠誤導群眾而已。民眾已經夠憂慮債務問題了,一個因為不懂經濟的財經主持人出了一本書登高一呼,讓民眾更加恐懼。但民眾的憂慮就像面對解藥的副作用一樣,因為擔憂副作用,卻放棄真正的解藥,因噎廢食。

在我來看,遮蔽真理在道德上其實是一種相當嚴重的罪惡。

來自金本位時期的啟示

人類的金融歷史是建立在嘗試錯誤的狀況下,跌跌撞撞才有今日的成就。過去的經濟學家相當重視紀律,加上大家對於黃金價值的信仰,所以歐洲經濟學家(你看又是歐洲人)引入了金本位的貨幣制度。其結果就是在經濟需要貨幣的時候,金本位會緊急剎車,而在經濟不需要貨幣的時候,因為金礦開採導致貨幣大幅增加,形成嚴重的通貨膨脹,金本位時期的經濟經常起起落落。人類好不容易在一九三六年願意放棄金本位,才讓中央銀行依靠總體經濟的需要,控制貨幣供給速度,經濟起伏變得更加和緩。

只是貨幣政策終究有其限制,就是零利率的底限。這使得就客觀上來說,貨幣政策形同無效。這時候我們可以反觀財政政策,財政政策卻受限於各國認為必要的「有紀律的負債比率」的觀念,卻很像是在經濟需要貨幣卻急踩剎車的金本位。難怪凱因斯要說:「金本位是野蠻的遺跡。」

病因與病症

從總體經濟的原理,我們可以知道很多人喊叫的「政府債務」、「通貨膨脹」、「通貨緊縮」、「結構性失業」、「匯率問題」都是經濟學裏面的次要章節,他們描述經濟運作過程當中的一些附加現象,但不是主要現象,總體經濟學一個主要的研究目標就是成長與衰退的成因,並且提出矯治衰退的辦法,所以我們學會了「貨幣政策」與「財政政策」。這門經濟科學的研究成果,幾乎像是肺結核與青黴素發明的關係一樣,當然我們知道青黴素不但傷肝更有許多副作用,但它成功地大幅降低了全世界肺癆這種嚴重疾病,讓中國脫離東亞病夫的稱號。

因為肺結核很容易產生抗藥性,除非用足夠的藥量與長時間的控制,經過六到九個月的投藥,把肺結核菌完全壓制下去,人才可以恢復正常的生活。儘管吃藥會傷身,但這是醫學,投藥也不是胡亂投藥,有規則的投藥就能夠成功對抗肺結核。衰退就像是肺結核一樣,必須要有足夠的能量與時間,也如同活化能、或是電子由低能階跳躍到高能階一樣,都不是線性發展的,又好像突破音壁就能達到超音速一樣,必須要先突破一個能量的門檻,才能達到下一階段的運作狀態。

對於總體經濟成長的遲緩,需求不足,工資無法自由調整,現有的經濟知識就是告訴我們可以透過「貨幣政策」與「財政政策」來解決,這就像是是病因與治療的關係一樣,否則我們就會像現在一樣,世界各國陷入工資無法下調的僵局。

最好的解決辦法

假如我們現在希望弭平產出缺口,讓兩、三年的經濟成長來恢復就業市場達到充分就業的水準,逐漸恢復充分就業不但可以增加民間消費,還可以增加政府財政稅收,降低社會福利支出,減少政府財政赤字,最好的情況會出現財政盈餘,同時還可以償還政府債務,而利率回升可以增加金融業利潤,中央銀行脫離零利率陷阱。如果我們想要達成這種美妙的環境,必須要讓企業願意增僱員工,而企業若要增僱員工必須讓企業看到超過預期的消費,民眾要提升消費意願消費,就必須要有收入,要有收入最好的辦法就是增加就業。在零利率陷阱以及政治人物都莫名其妙熱衷減債的時候,政府顯然一點用處都沒有。

這就回到重點了,一九二○至三○年代間美國陷入了大蕭條,當時政府也束手無策,偉大的經濟學家凱因斯不斷呼籲政府要擴大支出以恢復蕭條,達成充分就業,當時沒有一個政府與政治人物願意採行。直到隨後不久的一次世界大戰,美國政府大量發行戰爭債券,政府債務一瞬間達到GDP一倍的歷史新高,在這樣的巧合與悲劇結合下,政府透過大幅度的支出恢復經濟成長了,美國戰後贏了,凱因斯正確了,全世界也死傷數千萬人了,景氣恢復多年以後債務也降低了。

如果我是對的,我們可以這樣推論,日本的災後重建如果規模夠大購持久,很可能為日本注入景氣恢復的靈藥,因為日本的儲蓄率較高,所以當資本存量被破壞後,他們有足夠的金錢把儲蓄轉化為投資。是的,這也是長期經濟成長當中的一個基本模式,雖然不是絕對,但相較於日本的過去,現在的政府可以跳脫政治的泥沼,直接增加刺激經濟的能力。悲哀的是,這跟美國用戰爭脫離大蕭條一樣,也是犧牲了很多人的生命而換來的代價。

圖二、接近恢復潛力產出的日本

在這場漫長且永恆的經濟競賽中,誰先願意放棄畫地自限的成見讓政府暫時增加支出,並有政客願意修正政府景氣擴張時期的政府支出模式,在景氣擴張時期逐步降低政府債務,誰就贏了!